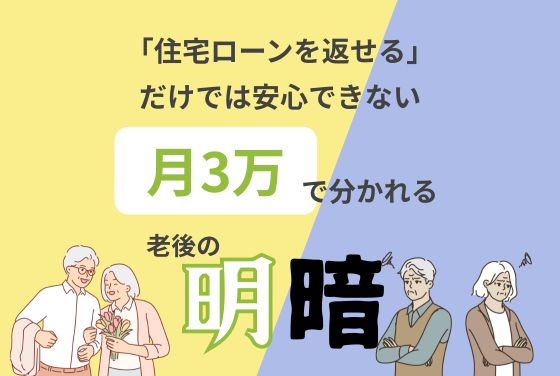

日に日に上がっていく住宅費。

そんな状況下で今、住宅ローンは払えないほどではない。でもじわじわと家計を圧迫されている…。そう感じるご家庭が増えています。

住宅ローンを支払える

年に1回家族旅行へ行ける

子どもの教育費も何とか出せる。

この状況だけなら、さほど悪くないように思えますよね。でも、それ以上の余裕がでない。

もしNAISA投資が「それ以上の余裕」に含まれているなら、老後が厳しいものになるかもしれません。

実はそこに将来において大きな差ができるポイントがあるからです。

今回のブログでは、具体的なモデルケースを交えて見ていきましょう。

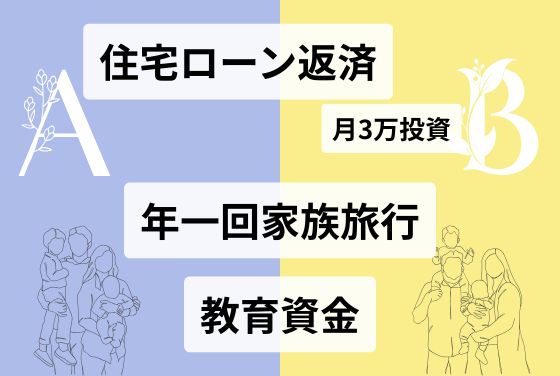

住宅ローン返済後、ゆとりの有無が分かれる2パターン

【例1】新潟市中央区で家を建てたAさん(仮)。

変動金利の住宅ローンを返しつつ、年に1回の旅行を楽しむ生活。

毎月の支出内訳は住宅ローン返済+生活費、子ども関係が主。

貯蓄はできるものの、車の買い替えや突発的な支出によって消えていきます。

NISAなどへの投資への余力はありませんが、まあよしとしています。

固定支出に追われ、「いま」の消費はできても、不測時に備える準備が進まないのが悩みです。

【例2】新潟市江南区で家を建てたBさん(仮)。

住宅ローンを返しつつ(固定金利でリスクも軽減)、年に1回旅行を楽しむ生活。

毎月の支出は住宅ローン返済+生活費、子ども関係が主。

住宅を買う時に無理をせず、ローン返済のほかに毎月3万円ほどNISAで全世界株式インデックスを積み立てている。

ボーナスは車の購入・維持費や突発的な支出に大半が使われるものの、毎月確実に貯金ができているのが心の支え。

昇給すればするほど、毎月の余裕が増えるという現状。

※どちらも仮の家庭です。実際のご家庭を基にしたものではありません。

両者とも、ローンを返して年1旅行。毎月の支出内容もほぼ同じ。住宅ローンの返済額のちがいにより、月3万NISAを積み立てられているかどうかが違いです。

Aさんも無駄遣いしているわけではありません。3万円以上貯蓄できる月も珍しくない生活です。それでも、「積み立て投資」と「貯蓄」の間には大きな違いが出てくるのです。

30年後の結果を見ていきましょう。

少しの余裕で投資を続ける絶大な効果

毎月のゆとりがあるBさんは、毎月3万円をNISAで全世界株式インデックスで運用をしてます。

35年から65歳までの30年間運用した結果はどうなるでしょうか。

全世界株式(米ドル建て)は、過去30年の平均リターン8.9%、リスク15.7%、標準偏差0.6です。これを具体的な数字で見てみましょう。

元本:3万円×12か月×30年=1,080万円

30年後、統計上の最頻値は2,947万円(+1,867万円)

元本割れ確率は1.1%

この資産はNISAで行うことですべて非課税。そのため、税金を引かれることなくまるごと手元に残ります。

つまり30年後のBさんの資産は、持ち家+現金2,947万円という備えが整うのです。

住宅購入時のわずかな家計の余裕の違いが、将来の安心に絶対的な大きな差が生じます。

一方で、仮にAさんが毎月3万預金し、崩さずにいられたとしても1080万円。

一般的に言われる夫婦世帯に必要な老後資金2,000万円には遠く及びません。

なぜ30年の間に、こんなに差が開いてしまったのでしょうか。

🔍 数字で見る比較早見表(30年トータル)

| 項目 | 投資なし | 投資あり(月3万円) |

|---|---|---|

| 元本投資額 | 0円 | 約1,080万円 |

| 運用益 ★ | 0円 | 約1,867万円 |

| 総資産(現金) | 0円 | 約2,947万円 |

| 心理的満足度 | ゼロに近い | 安心感・余裕 |

★運用益は全世界株式30年リターン8.9%、リスク15.7%という事実ベースの価で試算しています。

いかがでしょうか。月3万円の差はたいしたことないと思いきや、とてつもない差になっていますよね。

この記事は、「住宅ローンを返せるけどあまり余裕はないAさん」「ほんの少し+αの余裕があるBさん」が30年で決定的な差になるという事実を伝えたいと思って書きました。

もちろん投資にはリスクがありますから絶対ではありません。

ですがこれからも資本主義の経済であり続ける場合、これから先も同じようなルールのもと、社会は構成され資産運用による運用益も似たような価が想定されると考えるほうが現実的でしょう。

複利と利息の大きな違い

同じような暮らしと支出で圧倒的に資産に差がついた理由はなんでしょうか。

それは「複利の力」。これに尽きます。

物理学者のアインシュタインは、「複利は人類による最大の発明だ。知っている人は複利で稼ぎ、知らない人は利息を払う」と言ったそうです。

複利の投資は最初の数年は増え方がゆるやかです。ところが、15年を過ぎたあたりから、お金が「勝手に稼ぐ」ゾーンに突入。それが30年目の飛躍的な伸びに繋がります 。

対して、投資しなかった場合は、「家を返したら終わり」。

確かに住宅ローンはなくなりますが将来の備えを一切残せず、不安定な状態です。

月3万円の投資の差は、30年間続ければ大きな蓄積になるという事実。30年後の生活の選択肢が圧倒的に広がります。それは若いうちの今しか、選択できないカード。今実行することにより、受け取れる人生で最大の自己投資と言えるかもしれません。

決定的な差が出た2つの家庭

「住宅ローンを返せて、旅行にも行けるけどギリギリ」な家計なAさん。

「住宅ローンを返せて、旅行にも行けるし頑張って月3万投資」のBさん。

そこまで大きな差には見えませんよね。

月3万。小さな金額ではありませんが、家族ですごしているうちにあっという間にでていく金額でもあります。

しかし30年投資をすることによる2つの家庭の差は明確です。

Aさんにはない、2500万円以上の現金資産がBさんには30年後ヒョッコリ現れます。

頭金を増やすより、返済中に少しずつ投資する方が長期的にリターンが大きいケースもあるという分析もあります 。

(ただし、これは金利や頭金の額により一長一短で一概にいえません)

もちろん、常に家計のバランス見ながら「今年は旅行の予算を抑えて、その分投資に回す」とか、柔軟に調整することは肝心です。

投資利回りが住宅ローン金利を上回るなら、早めに投資を始めたほうが得という考え方もあります 。

でも大前提として、旅行やお小遣いを減らすくらい家計を圧迫する住宅ローンの額が適正なのかをよく考えてみましょう。

これから家を買う人へのアドバイス

家計管理をすれば3万円/月を生み出すことはさほど難しいことではありません。

毎月の生活費の中の無駄を探したり、思い切って副業をするなど打てる手はいくつもあります。さらにあなたが家を買う前であれば、住宅購入費用で一発調整できます。

投資が将来の「自分を楽にする」入口になるのです。

ぜひ30年後の自分に「ありがとう」と言ってもらえる選択を、一緒に考えてみましょう。

とはいえ、「うちの家計でもそれができるのか?」と不安に感じる方も多いはず。そんな方にこそおすすめしたいのが、《マイホーム予算診断サービス》です。

このサービスでは、あなたの年収や支出、ライフスタイルに合わせて、住宅購入に無理のない適正予算を一緒に見極めていきます。ただ住宅ローンを組むのではなく、「将来のゆとり」まで見据えた設計ができるのが強みです。

「ちょっと余裕をつくる」ことで、「将来の安心」も同時に手に入ります。

そんな家づくりの第一歩として、ぜひお気軽にご相談ください。あなたの30年後の笑顔のために、いまできる準備を一緒に始めましょう。

保険や住宅を売ることを目的にしない住宅購入専門のファイナンシャルプランナーとして、100%顧客サイドで顧客の理想とする家を安心・納得して買えるようにアドバイスを行う。そのスタイルが支持され、新潟県全域から年間100件以上の相談依頼を受けている。