「昆さん、知ってますか?新潟市は、最も共働き比率が高いのですよ!」

先日2025年度のフラット35のルールの詳細を、住宅金融支援機構の方が大宮から説明にきてくれました。

もしあなたが住宅ローンを調べ始めていたら、フラット35という住宅ローンの名前は一度は聞いたことがあるかもしれません。

数少ない【全期間固定金利】住宅ローンの選択肢がフラット35。

2024年度に好評であった『フラット35子育てプラス』も2025年度も継続するようで、私も一安心です。

その説明の中で、冒頭のひとことがありました。

新潟市は全国的に見てると政令指定都市の中で最も共働き率が高いそうなんです。

たしかに我が家もそうです。

第2子の誕生後に一時的に妻が正社員を辞めたものの、基本的には共働きを継続してきました。

知人や友人を見ても共働きがほとんど。

相談者の方も9割は共働きです。

共働きって普通のこと

そう思っていたのですが、新潟市は全国的に見ても突出的に共働き率が高いようです。

そんな背景から、新潟の皆さんへは『共働きの住宅ローンの知識』にもニーズがあると思います。

今日は詳しく書いていきますね。

共働きローンの最大のメリットは借入額を大きく増やせる

例えば、夫が年収380万円、妻が年収380万円。

世帯年収760万円という家庭の場合で考えてみましょう。

フラット35の場合は、夫1人での借入限度額は約2,800万円になります。

しかし夫婦合算で審査をすれば、倍の約5,600万円となります。

現在の新潟で土地と建物を買う場合は、よほどの貯蓄がないと借入2,800万円だと厳しいです。

ですが、5,600万円ならその選択肢は大きく広がることになります。

実際には5,600万円の枠を使い切らなくてもいいんです。

返済のことを考えれば、4,500万円以内にしたいというなることが多いと思います。

この額も1人だと借りれません。ですが、2人だと借りられるわけです。

つまり夫婦共働きローンの最大のメリットは、若くても借入額を増やせることに尽きます。

もちろん、借りられる額と無理なく返せる額は違いますから計画は慎重にすることが大前提です。

夫婦連帯債務とペアローンの違いは?

次に、夫婦で住宅ローンを組む際には、組み方が2種類あるということを覚えておいてください。

夫婦連帯債務か、ペアローンです。

例えば第四北越銀行・大光銀行・新潟労働金庫・JAバンク新潟などの新潟が本拠地の金融機関では共働きの場合は、『夫婦連帯債務』というが返し方がスタンダードになります。

ネット銀行やメガバンクなど大手金融機関では、『ペアローン』でもローンを組むことができます。

この違いについても説明していきますね。

夫婦連帯債務 =夫婦で一緒に返す

連帯債務とは、1つの住宅ローンを2人で共同で返済する方法です。

主に夫婦どちらかが「メインの債務者」となり、もう一方が「連帯債務者」として責任を持ちます。借金でいう、連帯保証人のもう少し重たいバージョンみたいなイメージでOKです。ローン契約は1本で、借入金額や返済額も一体です。

連帯債務の特徴

・契約は1本

・夫婦それぞれが収入を合算して借入可能(収入合算)。年収に比例させて不動産の持ち分を決めることが多い。

・住宅ローン控除は組み方によっては夫婦ともに対象

ペアローン =それぞれ別々に契約返済

ペアローンは、夫婦それぞれが別々にローン契約を結ぶ方法です。

たとえば、3,000万円の物件に対し、夫が1,800万円、妻が1,200万円などと分けて契約します。

つまり、2本のローンが存在し、それぞれがメインの債務者になります。年収に対して、借りられる額の範囲内であればその比率は自由に決めることができます。

ペアローンの特徴

- 契約は2本(夫と妻がそれぞれ別々にローン契約)

- それぞれが住宅ローン控除を受けられる

- 夫婦それぞれに団信(団体信用生命保険)を自由につけられる

- 諸費用(登記費用や保証料など)が2本分かかる

比較まとめ

| 項目 | 夫婦連帯債務ローン | ペアローン |

|---|---|---|

| ローンの本数 | 1本 | 2本 |

| 住宅ローン控除 | 夫婦それぞれに適用可能 (組み方による) | 夫婦それぞれに適用可能 |

| 団信の加入 | 原則、主債務者のみ (同じ内容であれば金利プラスで2人も可能) | 夫婦それぞれ好きな内容で加入可能 |

| 諸費用 | 1契約分 | 2契約分(その分コスト増) |

| 収入合算 | 可能 | 収入を分けて自由に借入 |

夫婦連帯債務とペアローン、どちらを選ぶべきか?

最初からどちらかの組み方に強くこだわるのはナンセンスです。

金利や諸費用を比較して、まずは有利な銀行をしっかり選ぶ。

これが大原則となります。

選んだ銀行が、連帯債務型なのかペアローンタイプなのか、それとも選べるのか。

それが分かってから選択するというスタンスで問題ないでしょう。

前述のように、新潟が拠点の金融機関ではそもそもペアローンの取り扱いがないケースが現時点では多いです。

夫(または妻)が主体となる住宅ローンにもう片方が連帯保証(連帯債務)として入るケースが一般的ではあります。

ペアローンが新潟で勢力を拡大してきた

とはいえ、最近はペアローンにも対応できるネット銀行が大きく新潟でもシェアを伸ばしてきています。

特にペアローンの考え方は分かりやすく、家計管理を別々にする世帯には強く人気があります。

例えばペアローンでは、別々にローンを組むわけです。

そのため住宅ローンの返済がそれぞれの通帳からとなります。

それぞれの名義の通帳から、それぞれが借りた住宅ローンの分だけ毎月引き落としになります。

それぞれ稼いだお金は自由に管理したい。住む家の負担は収入に応じて平等にしたい。

そういう価値観の家計には非常にフィットするわけです。

フラット35もペアローンが可能になった

完全固定金利のフラット35でもペアローンが可能になり、いろいろな戦略が取れるようになりました。

フラット35は、返済期間最長20年・35・50年でそれぞれ金利が異なります。この特性を利用すると、夫婦で返済期間を変えることもできるわけです。

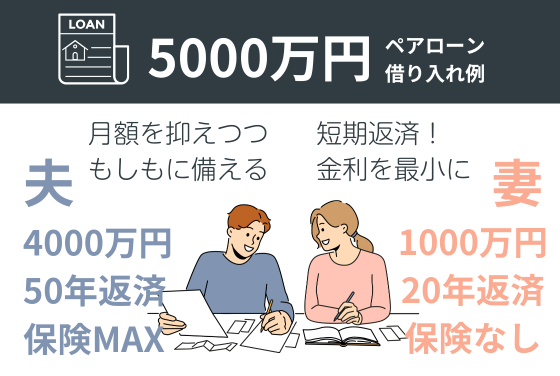

例えば、土地建物5,000万円の計画だとして、夫4,000万円、妻1,000万円でペアローンを組むとします。

夫は35年返済、妻は借入額が少ないから金利の安い20年返済にする。

このように固定金利をミックスして、リスクを排除しながら全体の金利を下げる。そんな戦略が打てることもペアローンのメリットです。

住宅ローンの保険の選択でさらに柔軟なプランに

しかも、フラット35は住宅ローンの保険が必須ではありません。

もし保険を付けないという場合は金利が下がります。

ということは、借入額の少ない方は保険無しで金利をマックスに下げる。

そして、短期返済を目指す!という手も一考できるわけです。

(借り入れ額くらい出る既存の生命保険にすでに入っていれば、なお◎)

短期返済を狙うだけが戦略ではありません。

妻のローンは短期返済。一方で、夫の方は35年返済ではなく、もっと伸ばして40年返済。そして保険をMAXでかけておくという併せ技も実現可能となります。

極端な例で言えば、夫は50年返済、妻は20年返済など好きなようにできるわけです。

カスタム性があるのが、ペアローンの良さといえます。

つまりペアローンのほう家計全体で見たときに、自由自在に住宅ローンの返済プランが組みやすいといえます。

基本のライフプランをしっかり作成しておけば、自分にあった住宅ローンをカスタムできることになります、

ペアローンが身近になってきた今では、住宅ローンの組み方の戦略性が増してきたということは間違いなく言えそうです。

PS

ライフプランをしっかり作れば未来のお金の道筋が見えてきます。

あなたにとってベストな住宅ローンの組み方についても、同様です。

なんとなくではなくてしっかりとして戦略を持って設定すれば、より返済の不安は軽減できるのではないでしょうか。

「家を建てる前にしっかりとライフプランを考えてみたい。」

そう思われる方は、マイホーム予算診断サービスを受けてみてください。

※マイホーム予算診断サービスは土地や建物をまだ契約していない、契約日がまだ決まっていない方向けのサービスになります。

土地や住宅会社より、まずは予算からしっかり見ていったほうが絶対にいいと思います。同じように思う方はぜひお申込みください。

保険や住宅を売ることを目的にしない住宅購入専門のファイナンシャルプランナーとして、100%顧客サイドで顧客の理想とする家を安心・納得して買えるようにアドバイスを行う。そのスタイルが支持され、新潟県全域から年間100件以上の相談依頼を受けている。