あなたの人生最大の買い物って何でしょうか。

この質問に対してあなたは、どんなことを思いつきますか?

おそらくほとんどの方が、「家」だと思ったのではないでしょうか。

実はこれ、ほとんどの方にとって正解のようで正解ではありません。

住宅ローンで家を買う方にとって人生最大の買い物は、実は住宅ローンになります。

どういうことかというと、土地を1,000万円で契約して購入。建物を2,000万円で契約して購入。

この時、3,000万円のお買い物と思いきや、住宅ローンを3,000万円契約して計算すると...支払う額の総額は3,000万円にはなりません。

利息分が乗っかるからです。

例えば第四北越銀行の住宅ローン、変動金利0.725%・35年返済で仮に金利が一度も上がらなかったと仮定して計算しても総支払額は、33,975,857円となります。つまり利息は、最低でも3,976,857円となります。

この他に住宅ローンを借りるための諸費用も発生します。保証料が約60万円、事務手数料が55,000円、登記代が20万円くらいだとすると約855,000円ほどの費用が利息とは別に住宅ローンを組むことにより発生します。

利息と諸費用を合計すると、最低でも4,831,857円がローンを組むと発生してくる費用となるようです。

なかなかのお値段。

実際には繰り上げ返済をして利息が減ったりするかもしれませんし、変動金利が途中で上がってもっと利息が上がるかもしれません。

変動金利が今後35年間不動なものであるかは分かりませんが、一般論ではいつか金利は上がると見ておいた方が安全と言えます。

変動金利の場合はトータルで支払く額が不確定なため正確な額は分かりませんが、それを承知で契約書に実印を押すことをあなたが選択するかもしれないということをまず押さえておきましょう。

住宅ローンの金利タイプのシェアは?

住宅ローンをどこの銀行で借りてどういう返済方法にするか。

住宅購入の最大のテーマですよね。

ネットで色々調べたり、住宅会社の人に情報収集をするなどみなさんいろいろな方法で必死に検討をしているはずです。

「みんなどうしているんだろう...?」

非常に気になりますよね。

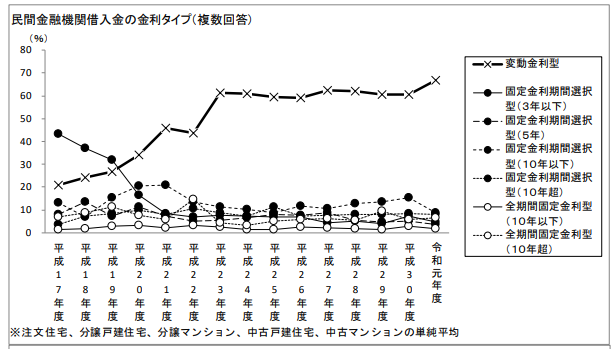

他の人がどうしているかは、こんなデータがあります。

※国土交通省 住宅市場動向調査

近年は変動金利を選択する人が圧倒的に多いといった状況になっています。

銀行で競争が相次ぎ、0.3%代も記録されるインパクトから令和に入ってからはますます変動金利が圧倒的支持をされている。

最近のトレンドはとにかく変動金利一択となっています。

変動金利のメリットは?

なぜ、変動金利はこんなにも圧倒的な支持を集めるのか?

その答えは単純明快。

金利が圧倒的に安い!

コレです。

返す利息はできるだけ少なくしたい。

少しでも月々の返済額を低く抑えたい。

これは共通して思うことです。

例えばこれは直近の相談者さんの事例になりますが、2,800万円を35年返済で計算すると第四北越銀行の変動住宅ローンとフラット35固定住宅ローンとの違いは月々8,000円ほどとなりました。

さらに住宅取得時にかかる諸費用の差は約40万円フラット35が上回るということにもなりました。

※これは相談者さんの個別事例なので一概にその差になるとは限りません。

フラット35と比較すると変動金利は月々の返済額も安いだけではなくて初めにかかる諸費用も数十万円も安いためにおける大きな優位性があるように思える。

実際スタートの時点では、これは事実なので当初の費用削減の面では大きなメリットになりますよね。

金利が上がらなければ最強のローン

変動金利を選択した場合、あなたにとっての最良のシナリオは以下です。

『今後も日本経済は復活の兆しを見せず、金利は低いまま推移を続けていって、この先30年間金利を全く上げられない状況が続く。』

金利が上がらなければ、あなたにとっては最高の住宅ローンとなります。

ただこのようなシナリオを本当にあなたは望みますか?

私は正直いやです。景気が回復していってほしいし、そのためには金利も上がっていくことが健全だと思います。

もちろん国だってそう考えています。金利を上げたいけど、上げられないだけ。

最近は日本を代表する大企業がコロナ禍の中でも過去最高利益を続々とあげてきており、日経平均株価も悪くはありません。

業種別で見ればその差は激しくなっているものの、全体で見れば今後大きく浮上する可能性を含んできました。

その時に、「金利が上がるか?上がらないのか?」これは誰にも分かりません。

しかし、以前のダメダメな日本経済な雰囲気から風向きが変わってきつつあるというのは何となく感じます。

金利選択で大事なのはあなたのメンタル

そもそも、あなたはこんな不安をお持ちではありませんか?

「金利が上がるかもしれないって怖くないか!?」

ということです。

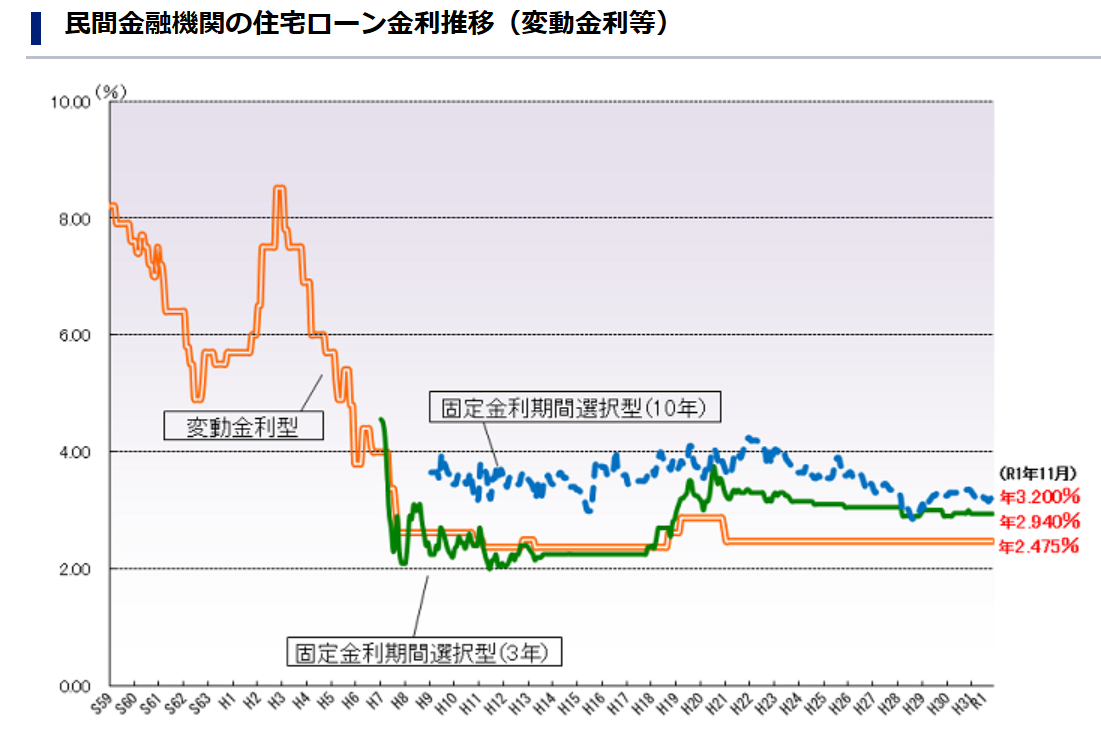

このような不安に対しては、変動推しの金融機関は過去の金利表を参考例に出す場合が多いです。

※住宅金融支援機構ホームページより 。この表を見ると、オレンジの線が変動金利です。

かなり長い間、変動金利はほとんど動いていないのが読み取れます。

変動金利を選択される方の多くは、過去の傾向から予測し「今後も、そのような傾向が続くだろう...」と判断される方が実際には大多数であることを意味しています。

つまり変動金利は、月々の返済額が不確定ではあるが今は絶対的に安い、初めにかかる諸費用も低く済むという大きなメリットに加えて、「過去の傾向から見ると上がるような感じがしない」というデータから圧倒的に選ばれる傾向にあります。

一方でバブル時代には8%の金利を付けていたこともこれもまた事実。

上がってしまえば、過去にそこまで実際に上がっていたという事実もあります。

あなたがローンを返している期間に金利が上がるか、上がらないかはあなたがコントロールできることではありません。

運に近いものと言えるでしょう。

運が良ければいいのですがそういうことではなくて仮に数%上がっても、変動金利上昇による月々返済額の上昇を家計で許容できるか、できないかが本来は大事です。

目先の損得よりも、家計にコントロール不能ないわば暴発装置を埋め込んで大丈夫なのか。

仮に激しく金利が上昇して月々返済額が上がっても家計上問題なければ、変動金利で少しでも利息を低く抑える可能性にチャレンジするのは全然ありです。私も相談者によっては、変動金利をお勧めすることももちろんあります。

しかし金利が1%、2%と上昇したときに、生活や子どもの教育費に大きく影響が出てくるようでしたら、変動金利で攻めるにはあなたにとってのリスクは大きすぎると言えます。

投資の考え方だと、リスクとリターンがあなたに見合っていないという考え方です。

変動金利がいいか悪いかという見方よりも、変動金利で組んでもあなたの家計は大丈夫なのか?ということはマイホーム予算診断サービスをしていただければハッキリと分かります。

住宅ローンが何がいいというよりも大事なことは、まずはあなたの家計を把握することなのです。

保険や住宅を売ることを目的にしない住宅購入専門のファイナンシャルプランナーとして、100%顧客サイドで顧客の理想とする家を安心・納得して買えるようにアドバイスを行う。そのスタイルが支持され、新潟県全域から年間100件以上の相談依頼を受けている。