長男が中学生になった子ども3人を持つFPの父。

県内の国公立大に合格したのに、夢を叶えたいと浪人を決意をした子を持つ父。

中高一貫校に進学した子を持つ母。

最近身の回りで話を聞いた人たちのリアル。

共通することは「いざ子どもにお金がかかるようになったら、思った以上に貯金がなくて日々の収入から教育費を出していくのがやっと。」ということ。

対して私は春から子供が小学生になったまだまだ呑気な父。

教育費まだほとんどかからないので気軽な感じです。

「子どもが小さかった頃は、子供の将来のためにいくらでもお金をかけたいと思ってましたが…。今は必要ない習い事はむしろやめてほしいし、お金がなるべくかからない進学先に行ってほしいですね。昆さんは子どもが小さいからまだ分からないと思いますけど…(笑)」

子育ての先輩FPとこんな話になりました。

確かに私も含め、これから家を建てようと相談に来られるお客さんは子どもがまだ小さい方がほとんど。教育費はできる限り出してあげよう(あげたい!)とお考えの方が多いです。

しかし将来的に子どもが大きくなると、親の考え方も変わってくるようです。

当たり前ですが無い袖は振れません。「子どもの教育費をどこまで出せるのか」の現実と直面すれば考えを変えることになりますよね。

子どもが中学生くらいになってくると、進学先と貯金の関係がはっきり見えてきます。そのタイミングで、こんな感じでシビアになる家庭が多いみたいです。

教育費を全部出してあげるのは難易度が高い

子育ての先輩方から学べること。それは『子どもの進学先がどこになっても学費を出してあげたい』と考え、そのために貯金をする労力は並大抵のものじゃないよってことです。

家を買って住宅ローン返済が始まれば、月の支出額が高めにロックされてしまいます。返済に余裕がなければ、十分な教育費用を貯められないのは仕方がないことです。

例えばもし子どもが私立大学にアパートを借りて通った場合、平均的にかかる費用は4年間で約1,100万円にもなります。子ども2人だとしたら倍の2200万。住宅ローンを返しながら貯めることはかなり難しいことは想像がつきます。

ただでさえ最近は不動産価格が高騰しています。さらに収入は大きく上がらない傾向が続いていますから、これまで以上に収入に対して住宅支出が増える割合が増えていくことは避けられません。つまり、最近の物価上昇は貯金スピードが落ちていくことを意味しています。

さて、そのような時に家も買って子供も大学までしっかりと出してあげたいとなったときにどうすれば良いでしょうか?

その答えは不本意かもしれませんが、奨学金を活用することです。

これからのライフプランを立てる時に、奨学金を活用するか絶対しないのかいずかで住宅購入予算は大きく変わってきます。

家づくりにおいて土地や建物を100%とはいわずとも、ある程度は希望通り実現させたいとなれば、子ども2人分の教育費を最大限用意するのはかなり難しく奨学金に頼りざるを得ないというのが真実に近いでしょう。

そこで、「そもそも奨学金とはどういうものか!?」を知っておくことが大事になるので詳しく見ていきましょう。

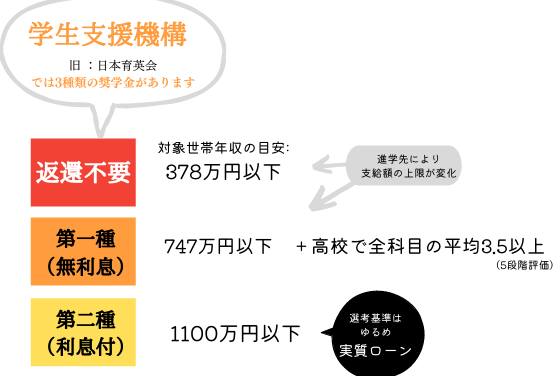

学生支援機構の奨学金を知っておこう

学生支援機構の奨学金は、住宅ローンで言うフラット35と同じ政府系金融機関。国や民間から調達したお金を独立行政法人である学生支援機構が学生に給付・貸与する事業を行っています。

子の奨学金は無利息なものや利息が付いていても低金利のため、第一候補に挙がってくるかと思います。私も大学生の時に奨学金を借りていましたが、日本育英会という名前でした。今は、学生支援機構になっています。

学生支援機構が行っている奨学金は大きく分けて3つあります。

詳しく見ていきましょう。

奨学金(給付型)

給付型とはその名の通り、返済不要。経済的理由により進学が困難な状況にある世帯の優れた生徒に対して、大学等への進学を後押しするためのを言います。

対象となる世帯年収の目安は378万円以下で、月の支給額は以下の通りです。

【在学期間中の毎月支給額】

国立自宅通学9,800円~29,200円/月

国立自宅外22,300円~66,700円/月

私立自宅12,800円~38,300円/月

私立自宅外25,300円~75,800円/月

第1種奨学金(無利息)

第1種奨学金とは、借り入れではあるが無利子の返済が可能です。かつ大学在学中に成績優秀者は返済が免除になることもあります。

世帯年収の目安が747万円以下であり、かつ高校での全科目の成績が5段階評価で平均3.5以上であるものが対象となります。

【在学期間中の毎月支給額】

国立自宅 20,000円~45,000円/月

国立自宅外20,000円~51,000円/月

私立自宅20,000円~54,000円/月

私立自宅外20,000円~64,000円/月

第2種奨学金(利息付)

第2種奨学金とは、利息がつく借入となります。実質的には学生ローンです。借りられる額も大きいことから卒業直後から数百万の借金を背負うこととなる場合もあります。返せなくなる人も多く、社会問題化しているというニュースを見かけますよね。

世帯年収の目安1,100万円以下であり、選考基準も緩やかなため多くの家庭で対象となりお金を工面する手段として計算できます。

【在学期間中の毎月支給額】

進学先によらず 20,000円~120,000円

大学4年間の合計借入額はいくらになるか?

ここまで毎月もらえる額を見てきましたが、結局4年間最大で調達できる額はいくらになるででしょうか。

第1種奨学金、第2種奨学金について見ていきましょう。(給付型については、支給対象が狭いので省略します。)

第1種:4年間の合計借入額

先ほど見ていた月々の支給額を、4年分の合計で計算記載します。

国立自宅通学470,400円~1,401,600円/4年

国立自宅外1,070,400円~3,201,600円/4年

◎国立 4年間

自宅通学 470,400円~1,401,600円

自宅外 1,070,400円~3,201,600円

◎私立 4年間

自宅通学 614,400円~1,838,400円

自宅外 1,214,400円~3,638,400円

自宅外の場合は、無利子で300万円以上借りることができます。

仮に、国立大学に自宅外から通い、上限320万円を15年かけて返済する場合、毎月返済額は17,777円(15年)となります。

第2種:4年間の合計借入額

先ほど見ていた月々の支給額を4年分で計算します。

自宅内外・国立私立問わず 4年間

960,000円~5,760,000円

最大576万円を借り入れた場合、毎月の返済額は32,901円となります。(現在の固定利率0.37%15年返済で計算)

子どもが返済を負うとすると、20代の月々の給与から家賃や生活費に加え、32,901円の返済は正直楽ではない額です。借りすぎてしまうとその後の生活が辛くなるというのは想像ができます。

ちなみに奨学金は、申込タイミングも2種類あります。高校3年生の時点で学校を通じて申し込む「予約採用」と、大学入学後に申し込み「在学採用」です。高校3年生の時に申し込む「予約採用」ケースが大半のようです。

思ったよりもお金がかからないところへ進学になった場合は、奨学金申し込みを取り消し辞退することもできます。

奨学金に頼らずやっていくには

いかがでしたでしょうか。

実際に大学進学時にかかる学費はざっくり計算で

国立大学に自宅から通学で300万円

私立大学に自宅から通学は600万円

自宅外になるとここにプラス500万円かかる、とも言われています。

第2種の奨学金は申し込みのハードルがそこまで高くありません。子どもが大学へ行くときのお金を工面する手段として、現実的に計画することができると思います。

実際、私も大学に進学時は第2種奨学金を借りて15年返済をしていました。借入額は毎月5万円を4年間の合計240万円。毎月返済額は13,000円程度でしたね。

カテゴリ的には「国立自宅外」。学費とアパート代は親が出してくれて、毎月5万円の奨学金は私の生活費・光熱費・交際費に。不足分はアルバイトで工面していました。結構リアルなところかと思います。

今から教育費をどの位貯められる?

今は児童手当という制度があります。年収制限にかからない一般家庭であれば、児童手当を積み立てていけばそれだけでも約200万円になります。

そして(学資保険はこのご時世運用利率が悪くてお勧めしませんが)0~17歳まで毎月1万円程度積み立てていけば、同じく約200万円程度の貯めることができます。

これで合計400万円。あとは進学先によって奨学金を活用すれば、多くの家庭で希望する進学先にはきっと行けるかと思います。

しかしながら当然、借りたものは返す必要があります。そこを親がどこまで面倒を見てあげられるかは本当に努力次第。

先人たちがお金の工面に苦労しているように、あなたにとっても他人事ではありませんよね。

奨学金は見ていただいたように種類があります。特に第2種奨学金に頼れば学費の用意そのものは大丈夫な可能性が高いですが、利子のついた返済が必要です。

奨学金に頼らずに子供を希望する進学先に進学させたい。卒業後も借り入れの返済をなしの状態にしたい。ということであれば、計画的なライフプランを設計する必要が出てきます。

言葉を変えると家の購入金額に無理があると、不本意でも結果的に将来子どもに奨学金を負担してもらうことになりかねません。

家を建てて住宅ローンが始めると、後からライフプランを考えようにも身動きが取れなくなります。お子さんの教育費をしっかり用意してあげることを希望し、過度な奨学金に依存するライフプランを避けたい。もしあなたがそう思ったなら、家を建てる前にしっかりと計画を立てることをおすすめします。

マイホーム予算診断サービスを受けていただくと、教育費と住宅費のバランスをかなりクリアに見ることができるようになります。

このバランスはとても大事。納得のいく着地を目指したいですね。

保険や住宅を売ることを目的にしない住宅購入専門のファイナンシャルプランナーとして、100%顧客サイドで顧客の理想とする家を安心・納得して買えるようにアドバイスを行う。そのスタイルが支持され、新潟県全域から年間100件以上の相談依頼を受けている。