前回記事:『金利の舞台裏:住宅ローン変動金利上昇の原因と影響』では、主に住宅ローンについて書きました。

金利が上がると、私たちの生活にはどのような変化があるのか。

もちろん影響は住宅ローンの変動金利だけではありません。

金利が上がれば私たちにとって、プラスのことだってあります。

でもプラスのこととはいえ、あくまでも未来予測。予想なので全然その通りにならないかもしれないし、なるかもしれない。そんな曖昧な内容だということを始めにお伝えしておきますね。今回は、コラム的な感じで読んでいただれば幸いです。

金利が上がるとつらい。

住宅ローンなどお金を借りる側は不利。

でも、じゃあお金を「預ける」側はどうなると思いますか?

銀行預金の金利が上がる

私が小学生だったころ(約30年前)。

郵便局にお年玉を預けると500円くらい利息が付いていました。

当時の500円は大金でしたから、すごいなあという記憶が今でも残っています。

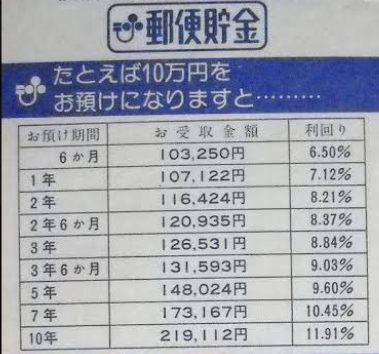

昭和55年の時の利率を見ると、今では信じられないくらいの利回りになっています。

昔は郵便局に定期で入れておけば、10年で倍になった。

これが私たちの親世代が、「現金の貯金」志向が極めて強い理由の一端です。

確かにそれなら、預金第一も理解できます。リスクを取って株で運用する理由など、どこにもないですよね。

でもこんなはるか昔の話。

今では現実的ではないでしょ。

と思いますよね。

実際、日本でまた金利がここまで上がる可能性は低いかなと私は思います。

では諸外国ではどうでしょうか。

アメリカは今、超高金利

でもアメリカでは、既に現時点でなかなかの金利が付いています。

※引用元:住信SBIネット銀行 2023年10月4日現在の外貨定期預金利率

日本から買える外貨定期預金でも、既に4~5%台の利率。

私も一部ドルでお金を持っていますが、今は株で運用せず外貨預金に入れています。

約5%も利息が付くなら、無理に株でリスクを必要がないからです。

金利が上がれば、日本でも銀行預金の利率が上がります。

まとまった現金を持っている人は、円ベースでリスクが少ない運用が可能となります。

ご存知の通り、今は円でお金を預けてもお金が増えません。

銀行の普通預金の利率は0.001%でしたもんね。

円で積み立てる保険が人気化の予感

金利が上がれば、円で預ける学資保険や終身保険でもある程度はお金が増えます。

そのため10年くらい前は、とても人気のある商品でした。

今はそれではお金が増えないので、複雑な保険が多くなっています。

マネーセミナーに行っても、だいたい株式運用型の保険を勧められるようです。

私は個人的には「株で運用するなら、保険ではなくNISAでやるべきだ」という考えです。

ですが今後金利が上がれば、こういった複雑な株式運用型の保険はおすすめ商品から外れてくるかと思います。シンプルに円ベースで元本保証される保険が再度人気化してくるのではないでしょうか。

元本が割れたら困る、教育資金などを作るためには重宝されそうですね。

10月に入って早速保険会社からは一部商品が復活してきました。日本円で積み立てるタイプの保険で、10年以上積み立ててちょい増えくらいの商品です。

今のところは個人的には魅力を感じません。「ちょい増え」程度だと確実にインフレ(物価上昇)に負けてしまいますからね。

検討の土俵にのる商品が出てくるのは、実際に日本の政策金利が上がりだしてからになるでしょう。

一時的に円高になる可能性

2023年の10月時点では1ドルは149円にもなります。円安状態です。

円を売ってドルを買う行為になる日本からの海外旅行は、私たち日本人には不利になっています。

「海外旅行にいくためにも、もうちょっと円高がすすんでほしいな」

と思っている方もいるのではないでしょうか。

ここまで円安になっている理由としては、教科書的には日本とアメリカの金利差にあります。

日本は未だにマイナス金利、アメリカは高い金利。

この金利が縮まると一般的には円高に振れます。

もちろんそれ以外にも要素があり、一概には言えません。ですが可能性は高いということです。

円高になるとNISAの評価額が減る(ようにみえる)

NISAをしている人に圧倒的に人気がある、S&P500と全世界株(通称オルカン)の投資信託。

1年以上前に始めた人は、今大幅プラスになっていることでしょう。

しかしこのプラスの要因って株高というよりも、実は円安効果なんです。

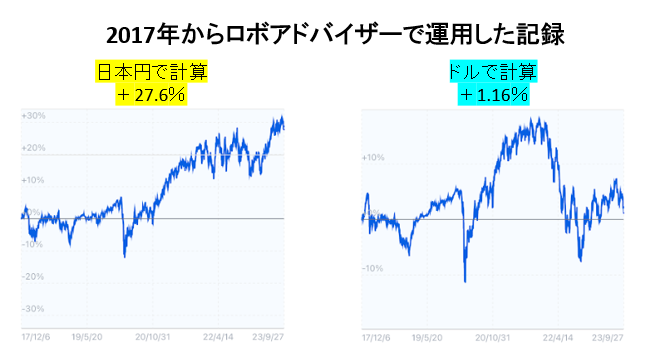

これは私がロボアドバイザーで実験した結果です。

運用が好調というよりも、直近の高値は円安を反映しているにすぎません。

事実上ドルで運用しているものを、ドルから円に換えて表示している。

1ドルは今149円で、円で換算すると高く見える。

つまりどういうことが起きるかというと…。

金利差が縮小して円高に戻ったとき、NISA民の画面上の資産が(円換算では)大きく目減りすることになります。

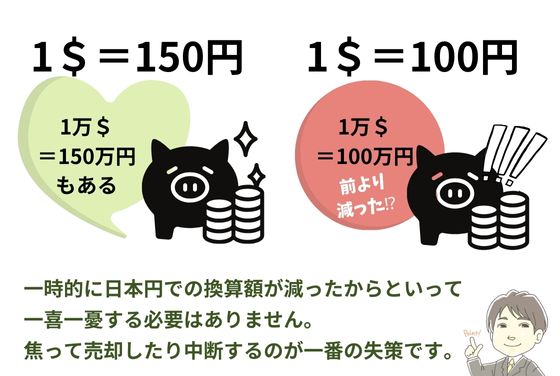

1ドル=100円でも1ドル=150円でも、1ドルの価値は変わらない。

でも円だけでみれば、価値が50円減ったように見えるんです。

ここでネット上は大パニックになるように思います。

もちろんつみたて投資は長期的な視点で行うものです。そんな一時期のことで一喜一憂する必要はありません。

しかし新NISAとタイミングと相まって

「NISAに騙された!」

「政府が勧めてたくせに、許さん」

みたいな展開になることは容易に想像ができます。

そういったことをSNSで煽ればアクセスが増え、投稿者に広告フィーが入りますからね。

今は何でもかんでも収益だけのバズ狙いで、正しい情報は少なく嫌になってしまいます。

本質を理解せずに運用を始める人は、試練が訪れるでしょう。

良質で割安な不動産が市場に出るかも

皮肉な話ではありますが、前々から業界では金利上昇で「とあるチャンスが来る」とも言われています。

それは、売り物件。

今この超低金利時代に無理してフルローン(自己資金ゼロ)で買った人たちが、金利上昇などが理由でローンを払えなくなる。それを売りに出した物件が最大の狙い目ということです。

フルローンで買った人たちは、ローンを返すために安く売るわけにもいきません。

しかし、似たような物件が多くなるとそうも言ってられなくなります。売却価格が高いと市場から相手にもされませんからね。

売却損を手持ちの現金で埋められれば良いのですが、目の前の住宅ローンを払えなくなってしまえば破綻です。

差し押さえで競売となり、銀行(保証会社)は市場価格で物件を処分する。経緯を特に気にしない買い手なら、割安となる。

どうかんじますか?

もし自分たちがこの道をたどるとしたら……あまりにも切ないですよね。

投機目的不動産が下落する可能性

私は投機用不動産は専門でないので教科書的な話になりますが、金利が上がれば投資家は投資不動産の収益が合わなくなります。

そうなると「価値が下落する前に売りに出したい」と思う心理が働くのではないでしょうか。

自分が住んでいない物件の場合は、売りに出す躊躇がありません。一度勢いがつくと一気に加速度がつくかもしれませんね。

新築マンションも自らが住居するためではなく、投資用の購入が多いと聞きます。

ある意味投資商品。ですから、金利が上がることにより価格の下落リスクが出てくるというのは教科書的には解釈できます。

日本と酷似しているスウェーデンの実際

「住宅購入時に7割が変動金利でローンを組む。」

住宅購入状況が日本と酷似しているスウェーデン。

この国でも変動金利上昇とともに不動産価格は下落しました。

以下は日経新聞の記事の一部です。

スウェーデンの住宅市場は急激な利上げに脆弱だった。新規購入者の7割が変動型ローンを選択し、その比率は欧州でも突出して高い。利上げに連動して変動型金利も上昇し、金利負担は一気に重くなった。金融当局の分析によると22年は収入に占める住宅金利負担の割合は平均約10%と前年の2倍以上になった。

一部の住宅保有者は負担の重さに耐えられず、持ち家を手放した。1〜2世帯向け住宅の価格は22年前半のピーク時からすでに1割超下げた。市場ではさらなる価格下落を予想する声もある。低金利時代に住宅価格が高騰していただけに反動は大きい。消費も抑えられ、経済の下押し圧力になっている。

日本経済新聞 電子版2023/9/24 変動ローン、住宅熱の盲点「7割選択」日本に北欧の警鐘

もし仮に日本もそうなれば中古市場は活発化し、金利が上がれば新築を買える人は少なくなり、需要が低下し住宅価格も下落。

不動産業者は、今金利が安いときにたくさん売って。

そして、金利が高くなった時に買い取って、また売ってと手数料を多くとることができます。

正直、ビジネスとしては悪いシナリオではありません。

日本で実際にここまで事が進むのはまだ当面先だと思います。

ですが、充分あり得る話だと思います。

今日はいろいろな側面から、日本の未来の可能性を覗いて見ました。

あなたはどう思いましたでしょうか?

予測したシナリオが実現したときに、あなたが得する側にいるのか。それとも損する側にいるのか。

選べるとしたらどちらがいいですか。

私はそろそろ大きな変革が近いのではないかと、念のため心の準備をしています。

PS

金利上昇後の未来にあなたが家を手放す側に回りたくなければ、買う前に資金計画は絶対に真剣に考えましょう。

マイホーム予算診断サービスでは、そのお手伝いをすることが可能です。

この住宅購入ルールを知る前に、家を買わないでください

・私が自宅購入で1,000万円損しかけた実例

・住宅ローンを金利の低さで選んではいけない理由

・なぜ住宅会社や銀行が勧める住宅ローンを組んではいけないのか?

・(保険屋さんが絶対に教えたくない)生命保険のお得な入り方

・住宅展示場や完成見学会に行く前に、絶対にやること

・住宅購入で将来赤字になる家計を黒字転換させた改善点の具体例

・住宅購入後も住宅ローン返済の不安なくお金が貯まる家計を作る方法

などなど、

今まで対面セミナーのみでお伝えしてきた、新潟で家を建てる多くの人が知らない

「初めての住宅購入で失敗しないためのお金のルール」をオンラインで初公開!

オンラインセミナー受講は完全無料です。下記のボタンをクリックしてお申込みください。

保険や住宅を売ることを目的にしない住宅購入専門のファイナンシャルプランナーとして、100%顧客サイドで顧客の理想とする家を安心・納得して買えるようにアドバイスを行う。そのスタイルが支持され、新潟県全域から年間100件以上の相談依頼を受けている。