「配偶者がいくら稼いでいるのか、あなたは正確に把握していますか?」

と聞かれたら、すぐにいくらか答えられますか?

夫婦間で給与明細を毎月開示している人って、どれ位いるんでしょう。少数派なのかな、となんとなく感じます。

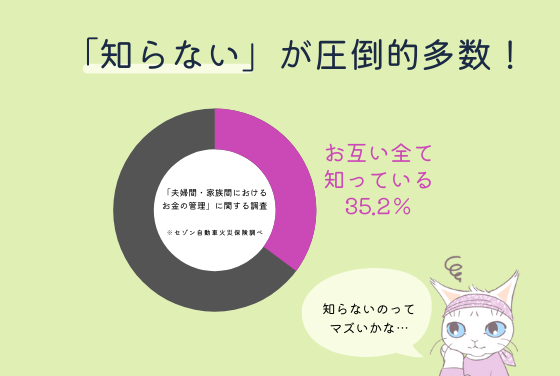

セゾン自動車火災保険という会社が、全国の30代〜50代の男女1,000名(男女500名ずつ)を対象に「夫婦間・家族間における、お金の管理」に関する調査を実施したそうです。生計を共にする配偶者や家族の収入について把握している人はどれくらいいたと思いますか?

知らないという人が、圧倒的に多い結果とありました。夫婦間の収入について「お互いすべてを知っている」が35.2%であり、「知らない」人が6割以上になることがわかったそうです。

最近は給与明細が紙ではなくオンライン配布になっていたり、銀行も通帳維持コストがかかることからアプリ通帳への切り替えを勧めることが多いです。紙媒体がないために、単純にお互いの収入を目にする機会が減ったというのも大きいのでしょう。

そういえば、私が以前勤めていた会社は手書き給与明細+現金手渡し支給でした。仕事の対価としてモチベーションを上げてもらうために、目に見える現金を渡したい。そういう意図が社長にあったらしいのですが、今はそういう会社ってかなり少ないのではないかと思います。

紙の通帳や給与明細なら共有しやすいですが、お互いが自分でパスワード管理する電子では情報共有しにくいですよね。でも、しにくいからといって知らないままでいいんでしょうか。

お互いの収入は知っていた方がいいのか?

夫婦間の収入は、もちろん知っていた方がいいと考えます。

もしあなたがこれからローンを組んで住宅購入を考えているのであればなおさらです。人生最大の借金を返していけるかどうかはお互いの収入がキーポイント。知らずして住宅ローンを組むのは無謀と言えるでしょう。

ただし、私個人的には毎月の収入を1円単位でしっかりきっちり管理しあうと必要は別にないと思っています。それよりも、毎月もしくは毎年いくら貯金ができるかという目標を夫婦でどうやって達成するかのほうが大事です。

貯金という結果がきちんとできていれば、毎月の生活費の支出内訳はそれほど重要ではありません。あまり細かく管理しすぎるとお互いにとってただストレスになってしまうだけです。

例えば、私たち夫婦は毎月の収入を今は正確には把握していません。

毎月定額を家計に入れるようルール化して、毎月と年間の目標貯蓄額の達成だけをしっかり私が管理するようにしています。家計管理の目的は、家計を管理することではなくて結果的に貯蓄をしっかりすること。目標が達成できればその内訳はどうでも良いし、そこに時間や労力を割くのは止めました、という形です。

だから我が家は家計簿もつけないし、日々の内容よりも、結果がすべて。

源泉徴収票の年収をお互いに分かっていて、毎月・毎年しっかり貯蓄できてればその他の細かいことは別にOK。こんな感じです。

おススメのお金の貯め方

古来からある貯金をするための王道な方法。まずは、これを知っておいて損はありません。

シンプルな『4分の1貯蓄法』という方法。いわゆる天引き貯金法です。「私の財産告白」(著:本多静六)という一代で財を成した方の有名な本に書かれているのですが、この本が書かれたのは1950年代。けれど、今も通用するやり方です。

毎月収入の4分の1がそもそもなかったものとして貯金をして、残りのお金の中で暮らしていくというもの。残りの額でやりくりすれば、お金は必ず貯まるというシンプルな法則です。当然ながら残ったお金以上は使えないから、その中で生活できさえすれば、毎月の支出の内訳まで管理しなくていいからラクです。これは我が家も実践しています。

さらに臨時収入となる残業手当やボーナス、児童手当なども強い意志を持って全部貯めていくというスタイルです。

例えば毎月手取りが40万円、ボーナスの手取りが120万円の夫婦だとします。

40万円の1/4は10万円ですから、10万円×12=120万円。

そして臨時収入の120万円の合計240万円貯金ができることになります。

先どり貯金成功のコツ

当たり前ですがこの生活を続けるとあっという間に貯金が増えます。ただ4分の1というのは、結構ハードモードだと思います。

それなりに倹約していかないと難しいので、毎月4分の1までいかなくても若干緩い条件にして毎月の5分の1貯蓄でも良いと思うし、臨時収入も50~80%貯金するでも構いません。

大事なのは、毎月収入の一部をないものとして扱うこと。そして臨時収入もおまけのようなもので、ないものと思うことです。

夫婦共働きであればお互いの収入の4分の1をないものとして貯金をしても生活は意外とできるかもしれません。その予算で「生活できるようにする」ことも貯金を作っていく上では大事です。臨時収入も、例えば「お互いの50%はなかったものとして貯める」などのルールがあれば、シンプルに貯金を積み上げることができます。

新潟だと車を買わないといけないことが多いので、そこまで削って貯金するのは現実的ではありません。臨時収入の一部を貯金にするなど臨機応変にいきましょう。

いずれにしても給与から天引き貯金されるシステムを家計に入れさえすれば、余ったお金の中で生活費を工面したり、旅行にいったりすればいいのです。古典的な方法ですが、銀行の毎月定期預金はいつでも解約して引き出せるので悪くないと思います。

家を建てる時に貯金があるメリット

こんな感じで4分の1貯蓄法をやっていくと、1年でもそれなりのお金を貯金することができます。

家を建てる時はやはり少しでも貯金が多い方が有利になります。

一番のメリットは、気持ちのゆとり。住宅購入をした後は今までよりも続きのお金の出方が多くなるのが一般的ですが、貯金があれば気持ち的に安心できるという点です。

使う予定はないけど、あると安全なお金のことを『生活防衛資金』と言うことが多いです。このように何か一時的にトラブルがあったときに家計に貯金があれば、ただそれだけで安心できるし実際に救われます。

額の目安としてよく言われるのは1年分の生活費300万円。300万円を家を建てた後も残すことができれば、ローン返済においてもメンタル的にはラクに感じる場面が多くなるでしょう。

住宅ローンにも影響が

もちろんもっと貯金がある場合は、頭金にするのもいいでしょう。最初に借りる住宅ローンの額を少なくできれば毎月の支払額が減るため、純粋にその分が毎月ラクになります。

さらに自己資金の量によって金利が変わる住宅ローンもあります。有名なのは完全固定金利のフラット35ですが、計画費全体の10%以上頭金を出せるかどうかで金利が大きく変わってきます。累計で支払う額が大きく減るので、貯金を頑張った成果が具体的に見える形となります。

このように貯金があればあるだけ家を買う時のメリットは大きくなります。1年間だけでも本気を出せば思った以上に貯金ができるはずです。今まで貯金がうまくいかなかった方は、天引き貯蓄法を取り入れてみてください。

それぞれの収入の一部を定率(4分1など)にして貯金すれば、不公平感もなくなり同時に目標数値も具体的に掴みやすいです。

夫婦間で収入を把握しているだけでは正直あまり意味がありません。しかし、毎月・毎年の目標貯蓄額を定めるところまでしっかり決めておけば、強い家計を誰でも作ることができます。

毎月の収支が赤字になってしまっている場合は、現時点で問題があるということ。家を買うことを視野に入れるのであれば生活改善そのものが必要な可能性があります。

まずは力技で、毎月の収支をプラスに持って行ってみましょう。それさえすれば住宅ローンの適正額も掴みやすくなるし、家を買ってからもお金が貯まる家計を誰もが作れるようになるでしょう。

PS

今までがあいまいだったけれどこれからは家を建てようと思っているから、一度しっかりと家計について考えてみたい。ということであればマイホーム予算診断サービスをご活用ください。

家を建てた後も、4分の1前後のが貯金できるくらいのローンにしておけば基本的にはお金に苦しむことはほとんどないでしょう。

あなたの家計の今後の難易度を自由に決められるのは、家を買う前の今しかありません。

保険や住宅を売ることを目的にしない住宅購入専門のファイナンシャルプランナーとして、100%顧客サイドで顧客の理想とする家を安心・納得して買えるようにアドバイスを行う。そのスタイルが支持され、新潟県全域から年間100件以上の相談依頼を受けている。