住宅ローンを変動金利にするか、固定金利にするか。

あなたが家づくりを進めていくと、いずれ決めなければいけないテーマです。

変動金利はとにかく金利が低い。家を買ってからすぐの月々返済額を低く抑えられるというメリットがあります。一方で、金利が上がると返済額が天井なしにどんどん上がってしまう…。という恐怖(デメリット)があります。

固定金利は金利は少し高いものの、ローンを組んでいる期間は返済額が一切変わらないというメリットがあります。今後の生活プランが立てやすくなりますね。しかし、変動金利よりも最初の返済額が増えてしまうというデメリットがあります。

そこで「そうだ!これらのメリットを融合したらいいんじゃないか!」と、こんなアイディアを思い浮かべる方が少なくありません。

それは「とりあえず変動金利でローンを組んで、もし金利が上がったら固定金利に借り換えよう」作戦。

結論からいうと、変動金利から固定金利への借り換えを考えても大抵うまくいきません。どういうことか解説をしていきますね。

固定金利と変動金利の差

まずは現在の金利を少しおさらいしてみます。

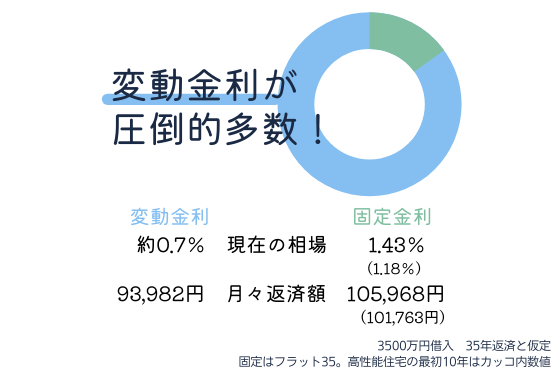

変動金利の新潟の相場は、だいたい0.7%です。

一方固定金利は、フラット35という政府系金融機関で1.43%です(最初の10年は高性能の家だと1.18%)。

2022年3月に固定金利は微増。ひさしぶりに固定金利が変動金利の2倍の金利を付けるという状況になりました。ここまで差がつくと、変動金利の方に魅力を感じる方は少なくないと思います。

毎月の返済額の方がイメージがわきやすいので「3,500万円を35年返済」でシミュレーションしてみます。

毎月の返済額はどの位かちがう?

変動金利0.7%では、毎月の返済額は93,982円。

固定金利の1.43%では、毎月の返済額は105,968円にもなります。

最初の10年間は高性能の家を建てるとフラット35の場合は金利が0.25%サービス。それを前提にすると101,763円です。

毎月返済額の差は、7,781円。

このような金利差を嫌いほとんどの方が変動金利を選んでいます。固定金利のシェアはわずか15%と言われています。

ただし、変動金利を選んだ方は、金利上昇の不安を常に持つことになります。

この不安を軽減させるために「金利がもし上がったら固定金利に借り換えれば大丈夫!」そう考える方がいらっしゃるお話を冒頭しました。「金利がもし上がったら」というのがミソで、実は金利が上がってから行動してももうそのタイミングでは遅いのです。

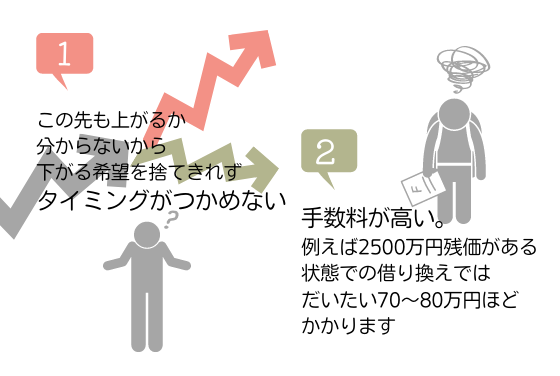

この作戦を成功させるには金利が上がる直前を見極めて、借り換えを完璧に実行する必要があります。率直に申し上げますと、これはきっと無理です。

金利が上がってから借り換えするとどうなる?

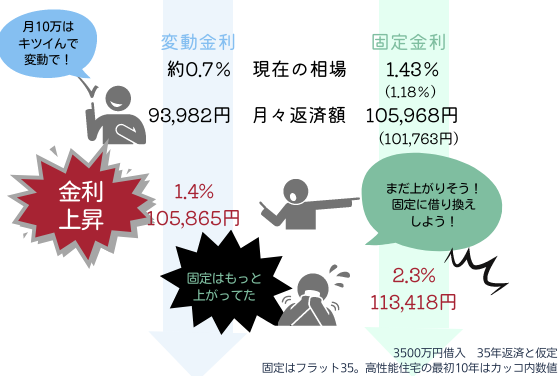

変動金利で組んだ住宅ローンの金利が上がってきて毎月の返済額が1万円くらい上がってきた。その時、「このままじゃまずい。当初の予定通り固定金利へ借り換えだ!」と思いついたとしましょう。

0.7%で変動金利が仮に、1.7%まで10年後に上昇したとします。

毎月の返済額は最初は93,982円だったものが、105,865円にまで上がります。

これはきついですよね。

いつまで上がっていくか分からないかし怖いから、固定金利へ変えようとあなたは行動を考えます。

家を建てた10年前は固定金利は0.7%の倍くらいの1.4%だった。今から固定金利に借り換えればもう安心だと思いますよね。

しかしながら、あなたはこの時固定金利の数字を見てがく然としてしまうでしょう。

なぜなら、変動金利が1%も上がっている状況であれば固定金利はさらに上がっている可能性が濃厚なのです。

変動金利と固定金利の金利差は当初は0.7%でした。10年後に変動金利が1.7%まで行くとすれば、低く見積もっても固定金利はこの時2.3%以上になっていると予想されます。

したがって、変動金利が1%上がった。返済額93,982円から105,865円になってしまったから借り換えよう! そう思った住宅ローンは、固定金利に借り換えるとさらに上がってしまいます。その額113,418円。

借り換えをすれば今度こそ金利が上がる恐怖から解放されます。でも、金利は完全に固定されるものの、毎月の返済額が大きく上がることが確定する借り換え。あなたはしたいと思いますか?

私はほとんどの人がこの借り換えはしないと思います。

借り換えには手数料もかかる

住宅ローンの借り換えは少なくない手数料が発生します。

金融機関の事務手数料や登記のお金です。

あなたが購入する土地と建物は住宅ローンで買った場合は、完済するまでは事実上銀行の持ち物になります。「ローンが返せなくなった時に、土地建物を差し押さえて競売や処分する」これに同意をしないとローンが借りられません。この銀行の権利を抵当権と言います。

最初に借りた銀行から新しい銀行に抵当権を移転する必要があり、法務局に申請する手数料や税金が必要となります。

相場は住宅ローンの残額の2%+20~30万円。2,500万円ローンが残った状態で借り換えをすれば、50万円+20~30万円。かなりの大きな金額となります。

変動金利から固定金利に借り換えると、毎月の返済額が上昇するのが濃厚かつ100万円に近い手数料が発生する。となると、ほとんどの方が実際には実行しないだろう、というのは想像ができませんか。

こんな感じで変動金利が上がったら固定金利への借り換え作戦は単純にはいかないのです。

変動金利でスタートするなら

つまり変動金利でローンをスタートしたのであれば、下手に動かずに最後まで変動金利と付き合うという覚悟をしておいた方がいいです。変動金利が上がったら、また下がる可能性もあります。結果的にパニックなって動くより、じっとしていた方が得になる可能性もあるからです。

一方で、逆の作戦である固定金利から変動金利への借り換えはありかと思います。

固定金利で住宅ローンをスタート。ローン減税が終わった約13年後住宅ローン金利が上がっていなかった!その場合は、そのタイミングで変動金利の最安の住宅ローンに借り換えるという作戦です。

13年返せばローンの残高も、残りの年数も減ってきています。リスクを取って変動金利の借り換えを調査してみるのもありでしょう。

変動か固定を決めるのは、あなた自身

初めの返済額が安く見える変動金利の方が家を買ってもらえる可能性が高い。その理由から、特に売り手側は変動金利をお勧めしてくることがほとんどです。そして「金利が上がったらその時に考えればいいじゃないですか~」と無責任なことを言ってきます。

でも確かにその通りで売り手側には、責任はありません。

最終的に資金計画を立てて、住宅ローンを契約するのは他ならぬあなた自身だからです。

PS

変動金利がいいのか固定金利がいいのかの正解はありません。

金利が将来どうなるか、それは誰にも分からないからです。

しかしライフプランをしっかり立てて今後の予測を立てることをすれば、あなたの家計にどっちが向いているかは分かります。

近い将来家を建てるにあたり「固定金利がいいのか、変動金利がいいのか。」その答えを出したい方はマイホーム予算診断サービスをご活用ください。

どちらが向いているかはハッキリ判定できます。

保険や住宅を売ることを目的にしない住宅購入専門のファイナンシャルプランナーとして、100%顧客サイドで顧客の理想とする家を安心・納得して買えるようにアドバイスを行う。そのスタイルが支持され、新潟県全域から年間100件以上の相談依頼を受けている。