『事実上の超大減税!』

2022年末、新NISAが発表になりました。

結論を最初にいうとNISAを知っているか知らないかで、人生のお金についてかなりの差が出る事になりました。

今度ばかりは「よく分からないなー」で終わらせては本当にもったいないです。

ぜひ、しっかりと勉強・研究をおすすめします。

その時間は決して無駄にならないはずです。

では今日は、2024年からの新NISA(ニーサ)として発表になった項目を見てみましょう。

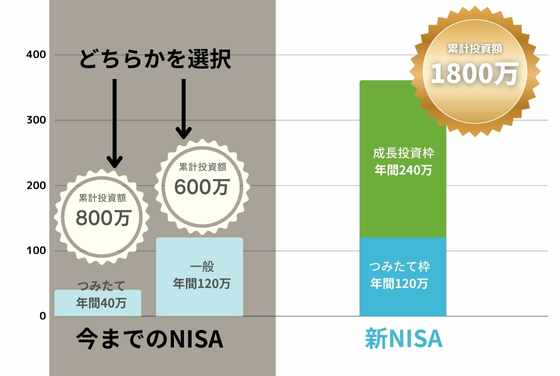

- 制度の恒久化

- 非課税期間が無期限に

- つみたてNISAの投資枠 →年40万から年120万に『新NISAつみたて枠』

- 一般NISAの投資枠 →年120万から年240万に『新NISA成長投資枠』

- 2つの投資枠併用可

- 上限は両者合わせて1800万(一般は上限1200万)

何がおトクなのか、ピンときませんよね。

実際「専門用語が多くてイマイチよく分からない(怒)!!知ってる人だけずるい!」という人の方がまだ多いと思います。

私の経験上、大多数の方がそうです。

今回決まったことが今までと具体的に何が変わったのか?

早速、見てきましょう!

知らないではもったいない!新NISAのすごいところ

買った時と売った時の差額がプラスなら、プラス部分の20.315%も税金がかかるんだ。

そう、投資を知っている人からすると「ここまでよくなるの!!すごいね」となる今回の改定。大喜びです。

具体的に見ていきましょう。

制度の恒久化(こうきゅうか)で不公平感の解消

恒久化って、あんまり聞かない言葉ですよね

実はこれ...すごいことなんです!

今までのNISAやつみたてNISAは、積み立てができる期間が決まっていました。

つみたてNISAでは

2018年~2042年の間の20年間

1年1人あたり最大40万円まで

このように、年数も1年で投資できる最大額も、決まっていました。

このご時世、そういう方もたくさんいらっしゃいました。

その場合は、せっかくの限度額を消化できない形になってしまっていました。

(例えば毎月1万円積み立てると年合計12万円。『40-12』の28万円を使いきれずにいたわけ)

そうなると家計に余裕がある人だけ有効活用できて、不公平ですよね。

新NISAでは、年数しばりがなくなりました。(これを恒久化といいます)

いつから始めて、いつ終わっても、累計の満額まで積み立て可能。年ごとの上限はナシ、というわけです。

「自分の投資できる額の合計までは、何年かけて積み立てても大丈夫。それで得た利益に税金はかけませんよ~」

こんなイメージです。

新NISAは、制度の不利益や不公平感なく自由に自分のペースでしやすくなりました。

年間投資額が上がりアイデアが自由自在に

NISAには、これまで「一般NISA」と「つみたてNISA」がありました。

今まではこの中から、どちらかを選ぶ形でした。

新NISAでは

現一般NISA → 『成長投資枠』

現つみたてNISA → 『つみたて枠』

となります。

そして、両方を併用できることになりました。

新つみたてNISAの名称は『つみたて枠』

今までのつみたてNISAの投資枠は、年間40万円(月あたり33,333円)でした。

これが一気に年間120万円(月あたり100,000円)にまで上昇します。

そして累計は今までの800万円から、1,800万円まで上がりました。

仮に今まで通り年間40万円積み立てすると、満額1,800万円までに45年かかる計算になります。

例えば、20歳から65歳まで年間40万積み立てるとしたら?

満額1,800万円の元本が、3倍の5,400万円に。そのくらいの運用結果は現実的に計算できることになります。

すごいですね。

新NISA『つみたて枠』では、年間120万円まで投資ができるので、1,800÷120=15。

最短15年で満額まで投資できることになりました。

15年かけて積み立てた1,800万円が1.5倍くらいになって2400万円。

そこからさらに15年くらい寝かせておくと…。

合計30年で約2倍の約5,000万円も理論上十分に計算できることになります。

投資の基本は、元本をいかに早く積み上げられるかです。

若いうちに元本が作れるようになった新制度。将来の資産を増やす効果は以前より大きくなります。

新一般NISAの名称は『成長投資枠』

一般NISAは、年間最大120万円を5年間(累計600万)まで投資ができるものでした。

つみたてNISAとの併用できず、どちらかを選択する形でした。

それが新一般NISA『成長投資枠』では、

年間240万円を上限に、累計1,200万円。期間なしで投資できるようになりました。

年間額・累計額ともに倍となったわけです。

さらに新NISAでは、『成長投資枠』『つみたて枠』との併用もOK!

成長投資枠 と つみたて枠 の違いとは?

『新NISA成長投資枠』は、『新NISAつみたて枠』と違い、自分自身で好きな投資をできます。

つみたてNISAは、初心者向けに設計されています。国が指定した比較的安全な商品しか買えない制度です。

例えば『新NISAつみたて枠』ではいろいろな会社がパッケージになった投資信託しか買えません。

そのうちの一つの会社がつぶれても、ダメージを最低限にするためです。

一方『新NISA成長投資枠』では、好きな株を買うことが出来ます。

例えばニンテンドーswitchの任天堂、ソニー、イオンなど、よく利用する企業を選ぶこともできます。

その会社の業績が大きく伸びれば資産も大きく上がります。

しかし業績が下がればあなたの資産もダメージを受けますし、最悪倒産すればその株はゼロになります。

ハイリスクハイリターン。

な分だけ、上級者向けなのなのが『新NISA成長投資枠』となります。

どちらを選ぶ? どっちも選ぶ?

『新NISA成長投資枠』をする人は限度額までするなると必ず『新NISAつみたて枠』を併用しないといけないね。

一人当たりの累計投資額は、1,800万円(ただし成長投資枠は1,200万円)になります。

今までのつみたてNISAはどうすればいい?

たぶん、多くの方が悩むテーマはこれ。

今までつみたてNISAをしてきたけど…。

新NISAの方がいいなら変えたい。引き継ぎや乗り換えはできるの?ってことです。

結論から言うと、今までやっていたつみたてNISAは、新NISAへ引き継ぎはできません。

旧ルールのまま、20年縛りで引き続きそのまま運用されます。

じゃあ、2024年からの新ルールで何を変えたらいいのだろうか?

こう思いますよね。

ズバリ、現つみたてNISAでやっていたことを新NISAつみたて枠でそのままやっていきましょう。

今までつみたてNISAをやってきた人は、今まで通りの額を新制度で積み立てれば良いと思います。

※現NISAから新NISAには勝手に変更になりませんので、証券会社からのお知らせをしっかり確認し時期が来たら手続きする必要があります。

2024年以降は「毎年40万円以上積み立てられる!」という方は、額を増やす選択肢を考えましょう。

それが長期間で見たときに、資産が増える可能性が高い無難な一手です。

知識がある方は『新NISA成長投資枠』も使うのがおススメ

投資や株の知識があったり、投資を研究して楽しみたいという方は別な選択肢もあります。

私個人がしようと思っている方法です。

私はつみたて部分は今まで通り、年間40万円で継続していこうと思っています。

もしその他に余裕があったとしたら。その部分はつみたて枠で加算せずに成長投資枠に入れたいです。

今まで併用できなかったのが、できるようになったメリットはぜひ生かしたいところ。

例えば、今いくつか持っている企業の株を全部いったん現金化。それを成長投資枠に入れ替えようかなと思います。

新しく資金を作らなくてもいいし、配当金も非課税化することができるからです。

ちなみに配当金とは、企業が儲かった時に株主に分配するお金のことその配当金にも20.315%が課税されます。

NISAで買えば、配当金にも税金がかかりません。つまり、実質手取りが大きく増えることになります。

将来的にまとまってほしいお金は、つみたて枠でコツコツ育てます。

資産運用の王道である、世界株やアメリカ株などのつみたて投資で良いでしょう。

しかしそればかりしてお金が大きくなりすぎても、老後に使い道は限られます。

新NISAの大改善点:利益を先に受け取れるようになる

私個人としては、つみたて枠はほどほどに。そして普通の株を貯金替わりに成長投資枠で買いたいです。

配当金が出る株を買えば、少額ながら不労所得を非課税で作ることができます。

もしこれが将来的に10、20年かけて、月5万円くらいまで育てば…年金の足しになって気分的にいい感じです。

新NISA成長投資枠を元本1,200万円まで積み立てれば、選択次第では十分に計算できる範囲になります。

しかも新NISAでは、利益確定がしやすくなりました。

保有している株などを途中で売って利益確定しても、翌年1月1月にまたその元本分の投資可能額が復活するそうです。

ザックリ言うと、利益を将来でなく気軽に先に受け取ることができます。

これは、とてもとても良い改定です。

個人的には感動しました。

「増税...また増税(怒)」ばかりに目が向きがちですが、その対にある優遇や補助金など私たちにメリットのあることを勉強することが本当に大事です。

繰り返します。「本当に、大事です。」

情報を取りに行って行動するかどうかの差が、これからは先は大きく開くでしょう。

今回のNISA改定は、改悪ではなく超改善です。

家計のお金をどう生かすかを、踏み込んで個別設計がしやすくなりました。

私も仕事の幅が広がりそうでちょっと楽しみです。

PS

新NISAはうまく活用すれば、ずるいくらいの制度です。

ただ、金額が大きくなった分家計からの負担も大きくなってしまいます。

住宅購入にお金をかけすぎると、NISAにお金が回らず老後の資産形成が大きく不利になってしまうかも。

さらに考えようによっては、

NISA増額・増枠 ≒「政府としても多く積み立てないと老後の生活が保障するのが怪しくなってきた」

とも取れます。

ある程度はNISAに回せる余裕を作るために、無理のない範囲でマイホーム購入を予定したいところです。

あなたの家計のシミュレーションはマイホーム予算診断サービスで作成できます。

家を買う前の生涯設計プランは私の得意分野なのでお任せください。

PPS 相談室OB・OGの方へ

過去に私と相談されたことがあるOBの方向けに、新NISAの有料ライフプラン相談もゆくゆく企画したいと思います。

制度開始はまだ先ですので、興味がある方は構想が固まりましたらご案内もできますのでダイレクトメッセージを送ってください。

この住宅購入ルールを知る前に、家を買わないでください

・私が自宅購入で1,000万円損しかけた実例

・住宅ローンを金利の低さで選んではいけない理由

・なぜ住宅会社や銀行が勧める住宅ローンを組んではいけないのか?

・(保険屋さんが絶対に教えたくない)生命保険のお得な入り方

・住宅展示場や完成見学会に行く前に、絶対にやること

・住宅購入で将来赤字になる家計を黒字転換させた改善点の具体例

・住宅購入後も住宅ローン返済の不安なくお金が貯まる家計を作る方法

などなど、

今まで対面セミナーのみでお伝えしてきた、新潟で家を建てる多くの人が知らない

「初めての住宅購入で失敗しないためのお金のルール」をオンラインで初公開!

オンラインセミナー受講は完全無料です。下記のボタンをクリックしてお申込みください。

保険や住宅を売ることを目的にしない住宅購入専門のファイナンシャルプランナーとして、100%顧客サイドで顧客の理想とする家を安心・納得して買えるようにアドバイスを行う。そのスタイルが支持され、新潟県全域から年間100件以上の相談依頼を受けている。